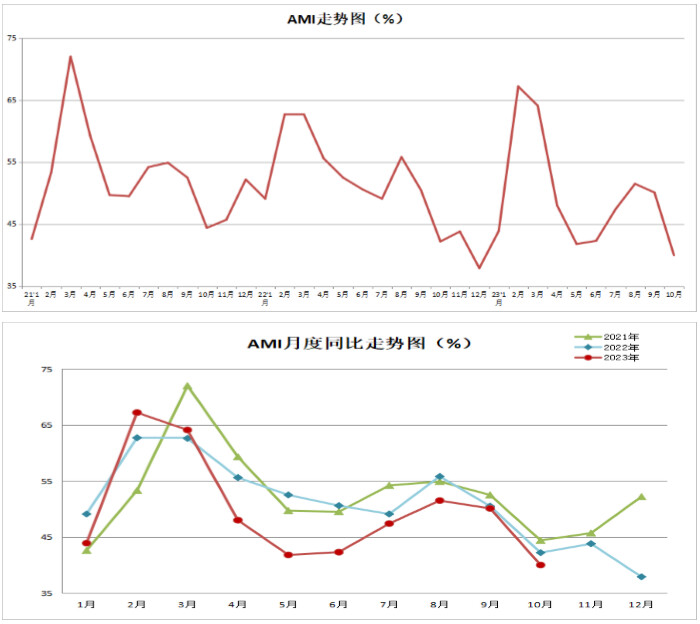

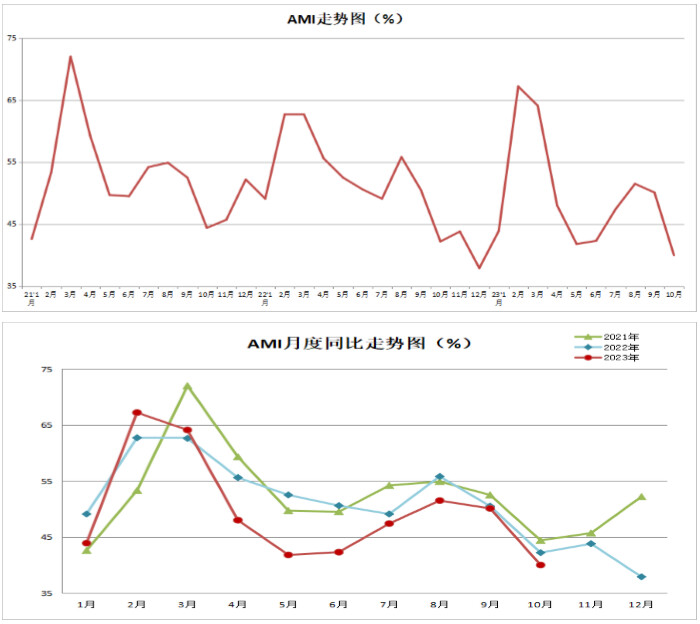

中国农业机械流通协会发布的2023年10月份中国农机市场景气指数(AMI)为40.0%,环比下降10.1个百分点,同比下降2.2个百分点。从环比看,6个一级指数中,全部呈现下降趋势,其中人气指数降幅最大,为16.9个百分点。从同比看,6个一级指数除库存指数外全部呈现下降趋势,其中经理人信心指数降幅最大,为11.7个百分点。6个一级指数全部落入不景气区间。

特约分析师张华光认为:10月份,AMI走势再现峥嵘。随着环比大幅度下挫,同比小幅下跌。AMI击穿荣枯线,结束了连续两个月景气区间之旅,跌入不景气的收缩区间。但此一走势并不意外,它不过是始于9月份下行后的延续而已,这也进一步证实了我们上月对AMI进入拐点的判断。

10月份AMI并不意外的表现至少向我们传递出以下4个信息。其一,击穿荣枯线,跌入不景气区间。继上月环比下跌,拐点出现,10月环比跌幅再下一城。AMI就像秋天一颗熟透的苹果,经连续两个月环比滑坡冲击下,击穿荣枯线,跌入不景气区间。预示着市场悄然关闭了增长之窗,进入漫长的“冬季”,将一直延续到明年的2月份。同比小幅下跌,较为真实的反映了今年市场的月度变化。回溯过去的10个月,竟有8个月同比出现不同程度的下滑,勾勒出今年市场下沉的整体画面。成因主要有以下几点:第一,10月份的表现并不意外,它符合市场多年的运行规律。自2013年指数发布以来,10月份鲜有位于景气区间者;第二,在经历了8月、9月两个月的景气区间运行后,市场潜能已经消耗殆尽;第三,国三升级国四对潜在用户购机积极性形成一定的压制,直接导致更新周期延长,市场动能不足。其二,效益大幅度滑坡。10月份效益指数仅36.8%,比上月大幅度下挫16.8个百分点,比上年同期下降1.9个百分点,位于深度不景气区间。效益指数的大幅度下滑与经销商抛售库存密切关联。今年市场的很多变化都能从国三升级国四中找到根源,因排放升级,A端向B端压货,而C端并不给力,导致B端库存高企。年终将至,通过降价促销去库存成为其必然的选择,直接拉低效益指数。其三,历史低位。从今年景气度同比变化看,10月份的景气度成为近5年来的最低。回溯自2019年至2023年5年间的景气度变化,10月份的景气度分别为42.2%、46.2%、44.4%、42.2%和40.0%,创下五年来新低。其四,细分市场全部“沦陷”。在10月份所监测的5个二级指数中,全部陷入不景气区间。从环比看,五个二级指数除种植机械指数出现小幅增长外,其它指数均出现不同程度的下降,其中,拖拉机和收获机指数环比分别大幅度下挫15.1%、11.8%。同比看“两升三降”,其中耕整地机械指数诚如我们上月预测,以49.1%的景气度徘徊于荣枯线附近,成为10月份景气度最高的指数。10月份所监测的9个三级指数“8降一升”。深松机伴随着同比、环比的大幅攀升,其景气度不仅巩固了9月份景气区间的地位,而且进入较高的景气区间。其它8个指数随着环比的不同程度的下滑,均位于不景气区间。其中,除自走轮式谷物联合收割机下降8.8%,免耕播种机指数下降0.4%外,包括大中拖、履带式谷物联合收获机在内的其它7个指数环比均出现两位数的大幅度下降。市场之惨淡由此可见一斑。大中型拖拉机市场。10月份,大型、中型拖拉机指数环比均出现16%以上的较大幅度下滑,市场销售数据显示,截至10月底,全国累计销售大中拖30.12万台,同比大幅度下降23%以上。虽然国内市场进入至暗时刻,但拖拉机进出口大增。1-9月我国拖拉机进出口总额9亿美元,进出口金额同比增长39.6%。其中:出口7.9亿美元,同比增长32.7%:进口1.2亿美元,同比增长115.7%;贸易顺差6.7亿美元。从出口额前17位的出口目的国看,11个国家出口同比出现不同程度的增长,其中出口额位于前四位的分别是俄罗斯、泰国、法国和哈萨克斯坦,分别累计实现出口额1.9亿美元、0.64亿美元、0.59亿美元和5.75亿美元,同比增长96.6%、167.4%、-20.4%和108.2%;占比24.13%、8.09%、7.5%和7.32%。一带一路为我国拖拉机出口赋予新动力,架起“高速公路”,同比大幅度增长48.1%,占比高达81%。今年大中拖市场大幅度下滑是多重因素综合作用的结果。第一,国三升级国四成为影响今年市场的重要因素,之前已经叙述,在此不再赘述;第二,去年形成的市场“高地”,进一步加大了下滑的幅度;第三,国四产品需要一个熟化过程,今年上市的国四机型的品质与可靠性在一些用户中尚存狐疑,市场观望气氛浓重,令本就四面楚歌的大中拖市场更是雪上加霜。耕整地机械市场。10月,耕整地机械指数虽然因环比小幅下降1.7%,跌出景气区间,但49.1%的景气度在各个细分市场领域鹤立鸡群。从耕整地机械内部的各个细分市场看,虽然旋耕机指数环比、同比分别大幅度下降18.7%和17.6%,但深松机指数的环比、同比却以14.8%和20.7%的大幅度攀升,推升出68.9%的高景气度,成为拉动当月耕整地机械的主要力量。 市场销售数据显示,前3季度,累计销售各种耕整地机械70.13万台,同比下降3.73%;实现销售额40.36亿元,同比下降5.29%。我们判断:今年的耕整地机械市场虽然没有达到去年的高度,同比增幅收窄的概率较大,但依然会保持小幅增长。预计全年销量在90万台左右,与去年基本持平或小幅增长。从与之配套的拖拉机市场看,意味我国拖拉机与农机具的配套比依然偏弱,以及市场较为广阔的发展空间,此其一;其二,耕整地机械市场开始于2016年大型化结构调整后,经历了3年的下滑期,2019年-2020年连续两年增长,意味着调整结束,2021年出现周期性下滑,去年和今年正处于增长周期内。收获机市场。10月份收获机械指数以环比11.8%的较大幅度降幅跌出景气区间,结束了持续三个月的景气区间之旅。本月所监测的三大收获机细分市场指数环比呈现不同程度的下降,其中自走履带式谷物联合收获机和玉米收获机指数的降幅均达到两位数。销售数据显示,截至10月底,三大粮食作物收获机市场同比均出现30%以上的跌幅,虽然一些经济类作物,譬如马铃薯、棉花收获机市场出现一定程度的增长,但依然难以改变收获机整体市场的颓势。遥控飞行喷雾机。10月份,遥控飞行喷雾机市场指数环比大幅度下降11.9%,在经过9月份、10月份连续两个月的两位数的较大幅度下跌后,以31.9%的景气度进入深度不景气区间。这进一步证实了我们9月份对该市场的判断——包括遥控飞行喷雾机在内的田间管理机具市场,随着“三秋模式”的启动戛然而止,10月份遥控飞行喷雾机指数的持续大幅度下跌正是这一变化的真实写照。市场销售数据显示,今年遥控飞行喷雾机市场的表现差强人意。其成因主要来自以下两个方面:一则地方政策因素。作为依靠政策拉动出现爆发式增长的新兴市场,也因一些地方降补而受到较大削弱;二则一些热点区域降幅较大,而新兴市场尚不能填补其留下的空白,也是导致市场下跌的重要原因。下降未终结,预计11月份AMI环比还将出现小幅下降,有跌出40%的风险;同比出现较大幅度下滑的概率急剧上升。多数一、二、三级指数环比将呈现不同程度的下跌,市场形势变得更为严峻。

离2023年结束还剩2个月的时间,今年的农机市场已经进入收尾阶段。可能不少人已经对今年的市场表现不抱有希望了。因为接下来的11月份,进入传统淡季。加之今年市场遭遇多年未有的“熊市”,市场始终弥漫在强烈的悲观情绪之下,这种情绪将一直延续到明年的2月份。在这个漫长的淡季中,企业均在为实现明年市场突围做各种准备工作。一半是期待,一半是担忧。从农时分析。随着秋收的收官,秋耕秋播接近尾声,多数收获机细分市场进入“休眠”期,虽有拖拉机、耕整地机械、收获后处理机械等少数市场的支撑,但支撑点稍显单薄。从产业链分析。从A端看,中国农机传统制造业整体呈现出供大于求的状态,叠加国内农机市场的调整和疫情后经济复苏缓慢,很多中国农机制造业ROE已经到了极低的水平,有些甚至面临存亡问题。11月乃至今后一个时期,谨慎扩张,保守经营可能成为不少企业的重要选择;从B端看,因国三升级国四,不少经销商承受着来自A端转移库存的重压,以抛售手段去库存或能缓解库存压力,带动一定的市场销量,但公司的ROE依然限制其降价幅度,对市场增长十分有限。从C端看,排放升级带来的价格、维修成本、使用成本的上涨,叠加国四新品的某些缺失,譬如使用的可靠性、品质的稳定性等问题,导致市场出现浓重的观望气氛,对今年的市场会产生持续的负面效应。第一,信心严重不足,悲观情绪浓重。经理人信心指数环比跌跌不休。继9月份大幅度下跌后,10份再度下跌,且跌入近三年来的历史最低点,位于深度不景气区间。折射出经理人对11月份市场信心严重不足,预示着11月份市场或将遭遇前所未有的困难。可预测已经开始的11月份的市场形势将变得更加严峻。离2023年结束还剩2个月的时间,可能不少人已经对今年市场表现不抱有希望了。从年初疫情放开后大家对今年市场的期许到现实的落空,难免陷入情绪上的悲观。第二,卖场异常清淡。10月份,作为市场晴雨表的人气指数,仅保持了37.3%的景气度,位于今年以来的最低点,意味着市场活跃度大幅度下降。作为旺季的10月份的市场尚且如此惨淡,可以想像已经开始的11月又将如何?第三,AMI位于“沉降带”上。自9月份由增转降,拐点出现后,10月份又出现大幅度下降,AMI的走势逻辑说明AMI正处于“沉降带”上,11月份下降概率骤增。第四,市场内在运行规律使然。自2013年至2022年10年间AMI的表现看,11月份与10月景气度对比表现分两个阶段。第一个阶段:2013-2019年7年间,除2013年小幅高于10月份0.2个百分点,连续6年低于10月份;第二阶段:2020-2022年最近3年,连续3年高于10月份。值得注意的是,10月与11月,景气度环比均呈逐年下降之势。从最近两年11月同比降幅看,虽然跌幅有扩大之势,但今年跌出40%景气区间也并不容易。第五,国三升级国四的影响。从月度同比看,自2020年以来的3年间,11月份的景气度每况愈下,且降幅逐年增大之势。加之去年受今年国三升级国四的影响,在诸如拖拉机、粮食作物收获机等主流市场出现突击消费现象,不仅“透支”今年的市场,也堆出市场“高地”,今年同比或出现更大幅度的下降。

中国农业机械流通协会AMI指数发布202310.pdf

中国农业机械流通协会AMI指数发布202310.pdf